Cadastro positivo fará mesmo o milagre de baixar juros dos bancos?

Com a Lei Complementar 166, de abril de 2019, as empresas de bancos de dados estão autorizadas, desde julho, a receber informações sobre dados financeiros e hábitos de pagamentos, a fim de construir um histórico de crédito de todos os brasileiros, o que se deu o nome de cadastro positivo.

A expectativa para todos é que, com uma análise de crédito com muito mais informações disponíveis, os juros realmente caiam.

É que, com mais dados para formação do score, incluindo-se hábitos de pagamentos, perfil de gastos e comprometimento de renda, a análise para concessão do crédito será mais robusta, e isso levará à derrubada dos juros.

Mas será assim mesmo?

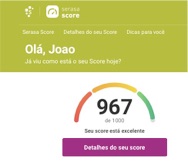

Os bancos analisam os pedidos de crédito com base em sua pontuação. Este score, como é chamado, varia de 0 a 1.000 e é realizado com base no seu perfil, como idade, estado civil, renda, se é ou não investidor, sua pontualidade nos pagamentos, endereço e outros, variando de instituição para instituição.

Com base nestes dados, os bancos lhe atribuem pontos que são assim classificados: de 0 a 300 é considerado alta a probabilidade de inadimplência; de 301 a 700 o risco de inadimplência é médio; e, de 701 a 1000, o risco é baixo, e você considerado um bom pagador.

Não é preciso ser matemático para ver que, se você está com uma pontuação baixa, dificilmente conseguirá levantar algum empréstimo. Na pontuação média passará de negativa do crédito a taxas mais altas e, para obter empréstimos com taxas boas e sem muita conversa, pense em sua pontuação acima de 800, ou melhor, acima de 900.

Este é o cenário no papel, mas a realidade é muito diferente.

Eu tenho um score muito bom, na verdade excelente:

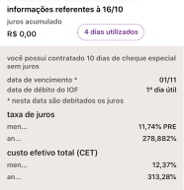

Contudo, meu cheque especial tem juros que fariam corar Shylock, o agiota que cobra Antonio em "O Mercador de Veneza", de Shakespeare.

Como se lê na figura ao lado, tenho um CET (Custo Efetivo Total) de 12,37% ao mês, 313, 28% ao ano.

Eu me sinto como Antonio, prestes a ter arrancada uma libra de carne de meu coração e sem perspectiva de que o sangue – não contratado – não seja levado junto.

Perdoem o pessimismo, mas em tempos de Selic a 5,5% ao ano e um crédito, mesmo que emergencial, a alguém com score de 967 de 1.000 em 12,37% ao mês, não é normal, não é sequer razoável.

Por isso, esperemos sentados e bem sentados que o cadastro positivo vá baixar os juros nos bancos.

Sobre o Autor

E-mail de contato: contato@jacmlaw.com

ID: {{comments.info.id}}

URL: {{comments.info.url}}

Ocorreu um erro ao carregar os comentários.

Por favor, tente novamente mais tarde.

{{comments.total}} Comentário

{{comments.total}} Comentários

Seja o primeiro a comentar

Essa discussão está encerrada

Não é possivel enviar novos comentários.

Essa área é exclusiva para você, assinante, ler e comentar.

Só assinantes do UOL podem comentar

Ainda não é assinante? Assine já.

Se você já é assinante do UOL, faça seu login.

O autor da mensagem, e não o UOL, é o responsável pelo comentário. Reserve um tempo para ler as Regras de Uso para comentários.